次世代ブロックチェーンの台頭:Meta遺産の分散化実現

Suiは2023年5月にメインネットをローンチした新世代Layer-1ブロックチェーンで、480ミリ秒という業界最速のファイナリティ と独創的なオブジェクト中心アーキテクチャを武器に、わずか2年でTVL 20億ドル超、アクティブアカウント2億以上を達成しました。

Meta(旧Facebook)のDiemプロジェクトを率いた5人のエンジニアが創設し、Grayscale、VanEck、Franklin Templetonなど大手金融機関の支援を受けています。ただし、中央集権化への懸念、トークン供給に関する論争、若いネットワークゆえの実証不足など、重要な課題も抱えています。

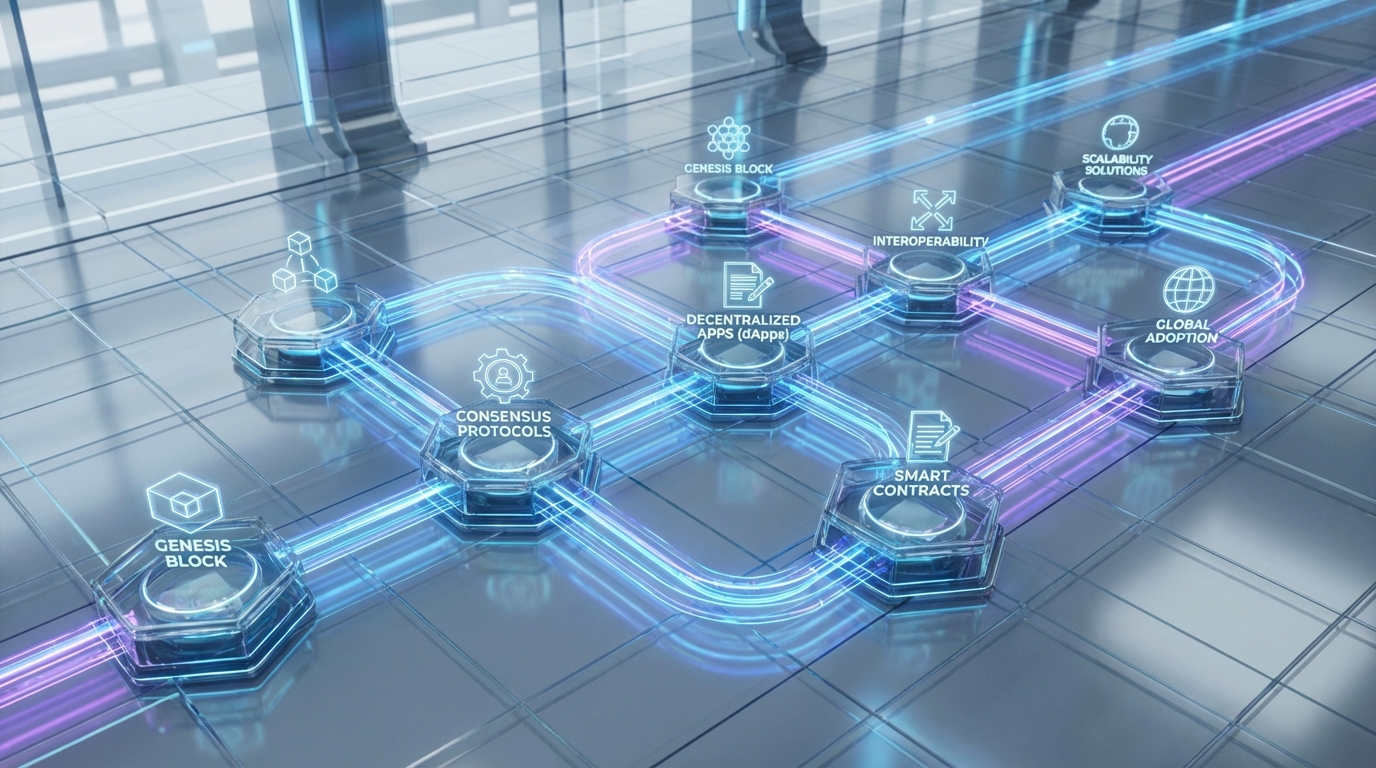

革新的技術アーキテクチャ:速度と並列処理の追求

業界最速のコンセンサス機構:Mysticeti

Mysticetiコンセンサスプロトコルは2024年4月に導入され、平均480ミリ秒、95パーセンタイルで550ミリ秒 という驚異的なファイナリティを実現しています。これは:

- Solanaの12.8秒の32倍速い

- Ethereumの16分と比較すると実に2,000倍以上速い

革新性の3つの特徴:

- ブロックコミットにわずか3ラウンドしか要さず、理論的最小値と一致

- 明示的なブロック検証排除で通信オーバーヘッドを削減

- 並列投票とリーダー認証により両方のレイテンシを削減

実験環境では、100台の分散バリデータで持続的20万TPS、ピーク40万TPSを達成しています。

オブジェクト中心データモデル:革新的アーキテクチャ

Suiの最も独創的な特徴は オブジェクト中心アーキテクチャ です。従来のアカウント中心モデル(Ethereum、Solana)では全資産がアカウント内で管理されるため、順次処理が必要です。

対照的に、Suiでは各資産が独立したオブジェクトとして存在し、一意のID、バージョン、所有者情報、内容を持ちます。

2つの実行パス:

- 高速パス(所有オブジェクト) :シンプルな送金やNFT転送は、コンセンサスを完全にバイパスし、250~500ミリ秒以下で確定

- コンセンサスパス(共有オブジェクト) :DEX流動性プールなど複数ユーザーアクセスは、約480ミリ秒で確定

トランザクションの70~80%がコンセンサス不要 で処理されるため、ネットワーク全体のスループットが飛躍的に向上しています。

Move言語によるセキュリティ革命

SuiはMove言語を採用しており、これはSam BlackshearがMeta時代に創造した、ブロックチェーン専用に設計された言語です。

リソース指向プログラミングにより:

- デジタル資産をファーストクラスの型として扱い

- コピー・破棄・偽造を言語レベルで防止

- Solidityの再入攻撃など主要脆弱性を設計レベルで排除

セキュリティ優位性:

- OWASPトップ10脆弱性のうち5つを完全に防止、3つを部分的に緩和

- バイトコード検証層とMove Proverによる形式検証が可能

- 数学的証明によるコントラクト正確性の保証

プログラマブルトランザクションブロック(PTB)

単一トランザクション内に最大1,024個の異なる操作を含められる仕組みです。任意のオンチェーン関数にアクセスでき、全操作はアトミックに実行され、💡 ガス代は1回分のみで済みます。

トークノミクス:固定供給と段階的解放

供給構造:総供給100億トークン固定

- 流通供給 :約29~33%(29億~33億トークン)

- コミュニティリザーブ :52.2%(2030年以降に解放予定)

重要な特徴:総供給の50%以上が2030年以降まで解放されない 設計で、市場への急激な供給圧力を回避しています。

アンロックスケジュールと価格圧力

- クリフ期間 :ローンチから1年間、投資家トークンの移転禁止

- 定期的なアンロック :毎月1日午前0時UTCに発生

- 最近のアンロック規模 :2025年1月に約8,200万SUI(1億8,600万ドル相当)

ステーキングとバリデータ報酬

SuiはDPoS(委任型プルーフ・オブ・ステーク)を採用しており、エポック(約24時間)ごとにバリデータセットが決定されます。

- 現在のAPY :約1.94%~5-10%(バリデータと委任先により変動)

- ステーキング参加率 :約78.6%が極めて高い参加率

インフレーションと補助金スケジュール

Suiには半減期は存在しない—総供給は固定の100億トークンで、新規発行による無制限インフレはありません。

- 初期ステーキング補助金 :年率約6%(エポックあたり約111.1万SUI)

- 段階的削減 :90日ごとに10%減少

- 現在の補助金 :年率0.25%~0.30%(2025年Q2)

- 最終的に :補助金はゼロに収束

ストレージファンド:Sui独自のメカニズム

ストレージファンドはSui独自の経済機構で、ユーザーがデータ保存時にストレージガス代を前払いする仕組みです。

- 現在の保存コスト :1KB=0.0076 SUI

- デフレ効果 :より多くのデータが保存されるほど、流通供給が削減される

重要な点として、SuiはトークンバーンMedianを行わない—総供給は固定ですが、ストレージファンドへのロック効果が流通供給を削減します。

エコシステムとコミュニティの急速な成長

TVLと開発活動の拡大

- TVL推移 :2023年5月の2,500万ドル→ 2024年10月の10億ドル→ 2025年1月の20億ドル

- ピークTVL :2025年10月9日の26.3億ドル

- 現在のTVL :13.5~18億ドル(トップ10ブロックチェーン、非EVMで第3位)

開発者コミュニティ:業界最速の成長

Suiは 開発者成長率でLayer-1中最速 を記録しています:

- 2年間で54%の開発者成長(全Layer-1中トップ)

- 過去1年で16.1%成長(Solanaの17.7%に次ぐ第2位)

- 月間アクティブ開発者 :約1,400人

- 単一チェーン専業者比率 :50%以上が高いコミット指標

エコシステム規模

- 総プロジェクト数 :500以上

- 稼働中dApps :140~200

- 開発中ゲームスタジオ :65(2025年に70以上のゲームローンチ予定)

投資適格性の評価:懸念事項と課題

中央集権化への深刻な懸念

⚠️ 2025年5月のCetusハック後、バリデータがハッカーのトランザクションを凍結し、アドレスをブラックリスト化するために調整しました。 これが「分散化の幻想」の議論を引き起こしました:

- わずか114バリデータ(他チェーンの数千と比較)

- バリデータの調整可能性の実態が露呈

- 「分散型」という主張に疑問符

トークン供給操作疑惑(2023年10月)

韓国FSS(金融監督院)が供給操作疑惑で調査を開始 し、「ステーキングによる意図的なインフレまたは不公正な開示」を検査しました。

- ニュースでSUIは9%下落

- Sui Foundationは疑惑を「根拠がなく、実質的に虚偽」と呼んだ

- 調査詳細は公に結論付けられていない

セキュリティインシデント

2025年5月 - Cetusプロトコルハック:

- 盗難額 :約2.2~2.6億ドル

- バリデータが数時間以内に1.6億ドルを凍結

- ただし、この中央集権的介入が分散化に関する議論を引き起こした

2024年11月21日 - ネットワークダウンタイム:

- 2時間の停止(スケジューリングバグによる)

- SUI価格は3.70ドルから3.35ドルに下落(後に3.54ドルに回復)

規制リスク

ポジティブ点:

- スイス銀行統合(Sygnum、AMINA Bank)

- 機関投資家商品(Grayscale、VanEck)

- 重大な規制措置なし

懸念事項:

- 韓国の規制精査(進行中/不明確な状況)

- EU MiCA(2027年)によるプライバシーコイン規制の不確実性

ロードマップ:野心的な次世代機能

2025〜2026年の主要計画

- Ztarknet Layer-2(2026年初め):プライベートスマートコントラクト実現

- Zcash Shielded Assets(ZSA):プライバシー保護トークンエコシステム拡張

- ネイティブブリッジ(2025年後半):Ethereumとのトラストレスブリッジ

- SuiPlay0X1ハードウェア(2025年出荷):ハンドヘルドゲーミングデバイス統合

- マルチマシンスケーリング:単一バリデータ容量を超える水平スケーリング

長期ビジョン

- 数十億ユーザーをWeb2並みの容易さでサポート

- 70以上のゲームリリース(2025年)

- SCIONプロトコル統合によるルーティング冗長性

競合分析:差別化要因と市場ポジショニング

Sui vs Aptos:Move言語エコシステムのライバル

類似点:両方ともMeta出身、Move言語使用、並列実行採用

重要な相違点:

| 要素 | Sui | Aptos |

|---|---|---|

| アーキテクチャ | オブジェクト中心 | アカウント中心 |

| コンセンサス | トランザクション別バイパス | 全トランザクション楽観的並列処理 |

| 焦点市場 | ゲーミング・コンシューマ・アジア | 機関投資家・RWA・米国 |

採用比較(2024~2025):

- Sui:TVL 20~22億ドル、DEX年間取引高 383億ドル

- Aptos:TVL 9~10億ドル、DEX年間取引高 108億ドル

Sui vs Solana:速度とスケーラビリティの競争

主要技術差異:

- Sui :オブジェクトベース、480msファイナリティ、Move言語

- Solana :アカウントベース、12.8秒ファイナリティ、Rust言語

戦略的ポジショニング:

- Solana :米国重視、決済パートナーシップ、機関投資家採用

- Sui :アジア重視、ゲーミングパートナーシップ、コンシューマアプリ

異なる地域とユースケース焦点は共存を示唆します。

最終評価と投資判断

強みと弱み

強み:

- 技術的イノベーション(業界最速のファイナリティ)

- 一流の技術チーム(Meta遺産)

- 強力な資金調達(3億3,600万ドル)

- 急成長するエコシステム

- 機関投資家の検証

弱み:

- 中央集権化リスク(114バリデータ、調整事件)

- トークン経済的圧力(インサイダー売却疑惑)

- 若いネットワーク(限定的なバトルテスト)

- 激しい市場競争

- 規制不確実性(韓国FSS調査)

リスクプロファイル

Suiは高リスク な競争市場における初期段階Layer-1です。時間軸は長期(理論の実証に3~5年以上)で、リスク許容度の高い投資家・ブロックチェーン技術の信奉者に適合します。

保守的な投資家・短期トレーダーには不適合です。

2025~2026年の展望

最も可能性の高いシナリオ:主要なパートナーシップと技術的マイルストーンを伴う継続的なエコシステム成長ですが、中央集権化とトークン供給に関する持続的な疑問。

ベストケース:ロードマップ実行成功、機関投資家採用加速、ゲーミングが主要ユースケースに

ワーストケース:競争激化、トークンアンロックが価格抑制、規制課題浮上

結論

Suiは技術的に印象的なブロックチェーンで、強力な支援と真のイノベーションを持つプロジェクトです。ただし、中央集権化、トークン分配、市場ポジショニングに関する重大な懸念に直面しています。

技術的メリットと機関投資家支援は本物ですが、中央集権化懸念とトークン経済リスクも本物です。ポジションサイジングは、高リスク・高リターンプロファイルを反映すべきです。

Suiは、伝統的金融機関の支援とブロックチェーン技術の最先端が交差する興味深い実験です。その成功は、技術的優位性を維持しながら、分散化への疑問を克服し、実用的なキラーアプリケーションを生み出せるかにかかっています。